去年8月引发新兴市场风暴的土耳其,再次来到风暴眼。

昨日的土耳其,可谓是上演了股债汇三杀。其基准股指Borsa Istanbul 100指数波动性升至去年11月以来最高水平,先是暴跌近5%。美股开盘后,该股指进一步下挫,跌幅一度达到约7%,抹平年内所有涨幅,今年从累涨转为累跌。

土耳其10年期国债收益率涨至18.72%,创去年10月以来新高。

里拉汇率直线下挫,兑美元一度跌超2.6%,不过截至发稿,跌幅回落至0.99%。

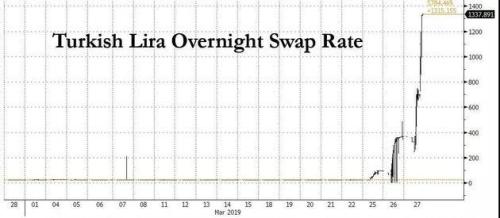

尤为值得关注的是里拉隔夜互换利率,据CNBC报道,在本周一,此前一周还保持在22%水平左右的里拉隔夜互换利率飙升了逾十倍至300%多。昨日,土耳其里拉隔夜互换利率再次暴涨,在一夜之间翻倍至700%后,后又跳涨至1200%;一周期互换利率则从一周前的24%飙升到如今的280%。

隔夜互换利率暴涨说明什么?

为什么说这个数据很重要?

互换利率,又叫拆借利率,是指银行间进行短期的相互借贷所适用的利率,它是成熟货币市场上最基本和最核心的利率。

许多其他利率都要直接或间接地受到银行间拆借利率变动的影响,甚至其变动的国际影响也很剧烈,比如美国联邦基金利率和著名的伦敦同业银行拆借利率(LIBOR)。所以,银行间拆借利率通常可以作为一国利率市场化程度的重要参考。

图片来源:Zero Hedge

由于是暂时的现金调剂,因此时间短,同业拆借最长7天,最短半天,隔夜即指一天。隔夜拆借利率也被看做是一个市场流动性强弱的特征之一,该利率低,流动性就强,利率高,流动性就差。

而里拉隔夜互换利率从一周前的22%,暴涨至1200%(年化利率),飙升了近60倍。就说明土耳其国内市场流动性到了一个非常差的地步,银行之间相互借钱需要付出非常高的成本。试想哪个银行会在这么高的利率面前借钱?

CDS暴涨,土耳其还不起钱了?

还有一个值得关注是数据,是土耳其5年期信用违约掉期(CDS),该指标在周三飙升至441个基点,过去一周的涨幅超过100个基点;以美元计价的土耳其主权债券则是大幅下挫,其债务保险成本飙升至6个半月以来高点。

什么是CDS?

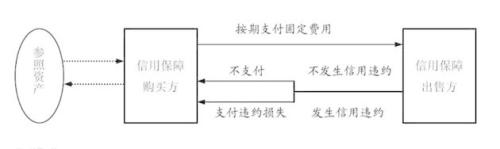

CDS,即信用违约互换(Credit Default Swap),又称为信贷违约掉期,是进行场外交易的最主要的信用风险缓释工具之一。简单来说,可以看成是贷款保险。

举个例子,银行A自身资产为10亿,加了10倍的杠杆去投资,那就是100亿。但是这时借给A钱的机构B担心A还不起钱,就会去找机构C签一份合同,约定C要为A的贷款做5年的担保,B每年给C交5000万的保费,5年一共2.5亿。

以CDS 500个基点来算,假如A 5年以后没有违约,那C就会从B那里白拿5000万*5*5%共1250万,但若A在2年后就违约了,那B就要给C 5000万*2*5%共500万,但是同时C要给B 5000万*2共1亿来赔偿B的损失(假设回收率为0),这个合同就叫CDS。

C回去做了一个统计,发现市场上违约率只有1%,如果100家这样的生意,可以拿到12.5亿的保费,如果只有一家违约,那赔偿金额也就1亿,所以C自然很乐意做这样的生意。而对B来说,CDS可以对冲其借款收不回来的风险,所以B也乐意去这么做。

所以CDS的大幅飙升,就意味着在投资人看来,土耳其的银行、企业、乃至政府还不起钱的风险加大了。

据彭博社报道,由于土耳其面临新一轮地方选举,为防止土耳其里拉再次出现大幅贬值,土耳其央行提高银行间拆借利率,以减少里拉的做空力量,因此土耳其隔夜拆借利率大幅上升。

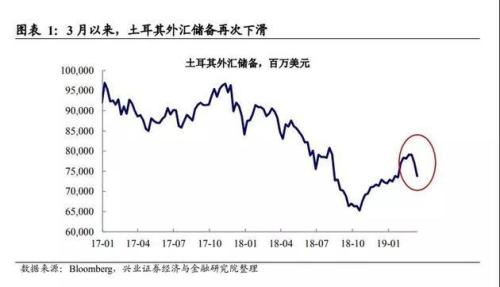

兴业证券(行情601377,诊股)分析称,土耳其汇率及利率近期大幅波动的导火索,是3月以来土耳其外汇储备的大幅下降,两周时间降幅为6.7%,引发市场对于土耳其的担忧。

此前有分析认为,土耳其官方不惜一切保卫里拉的努力是基于市场因本月大选产生的明显焦虑,土耳其的家庭和企业上周已经抛售了40亿美元的里拉,抛售规模创2012年以来新高,他们所持的里拉资产规模刷新了最低纪录。